Portfoliomanager John Kerschner, Nick Childs und Jessica Shill erörtern, warum sie glauben, dass die strategische Anlagechance für CLOs mit AAA-Rating angesichts der Zinssenkungen durch die Federal Reserve (Fed) weiterhin attraktiv ist.

Nach einer neunmonatigen Pause in ihrem Zinssenkungszyklus hat die US-Zentralbank (Fed) die geldpolitische Lockerung vor Kurzem wieder aufgenommen und im September und Oktober 2025 als Reaktion auf Anzeichen einer Abschwächung des Arbeitsmarktes Zinssenkungen vorgenommen.

Obwohl sich frühere Hoffnungen auf aggressivere Zinssenkungen nicht vollständig erfüllt haben – was zum Teil auf die hartnäckigere Inflation unter Trump 2.0 zurückzuführen ist – ist die Fed immer noch auf Kurs, die Zinsen in den Jahren 2025 und 2026 zu senken, wenn auch in einem weitaus langsameren Tempo als vorhergesagt 2024. Die Futures-Märkte erwarten nun nur noch 78 Basispunkte (Bp) an Zinssenkungen in den nächsten 12 Monaten, womit die effektive Federal Funds Rate von derzeit 3,87% auf etwa 3,00% steigen wird.

Mit der Aussicht auf niedrigere Zinssätze könnten sich Anleger die folgenden Fragen stellen:

Sollte ich aus Anleihen mit kurzer Duration in Anleihen mit langer Laufzeit umschichten? Wenn ich eine Allokation mit kurzer Duration beibehalte, welche Sektoren könnten am besten meine Anlageziele erfüllen? Sollten hochwertige, variabel verzinsliche Anleihen in meinem Anleihenportfolio weiterhin eine strategische Allokation darstellen?

Warum sollte man bei einem Zinssenkungszyklus an einer Allokation mit kurzfristiger Duration festhalten?

Historisch gesehen fand der größte Teil des Abwärtstrends bei den langfristigen Renditen statt, bevor die Fed mit der Zinssenkung begann, und nicht danach (d. h. die langfristigen Renditen entwickeln sich in der Regel in Erwartung von Zinssenkungen). Der aktuelle Zyklus ist da keine Ausnahme: Die Rendite 10-jähriger US-Staatsanleihen stieg im September 2024 auf 3,62 %, bevor sie im November 2025 wieder auf etwa 4,1 % zurückging.

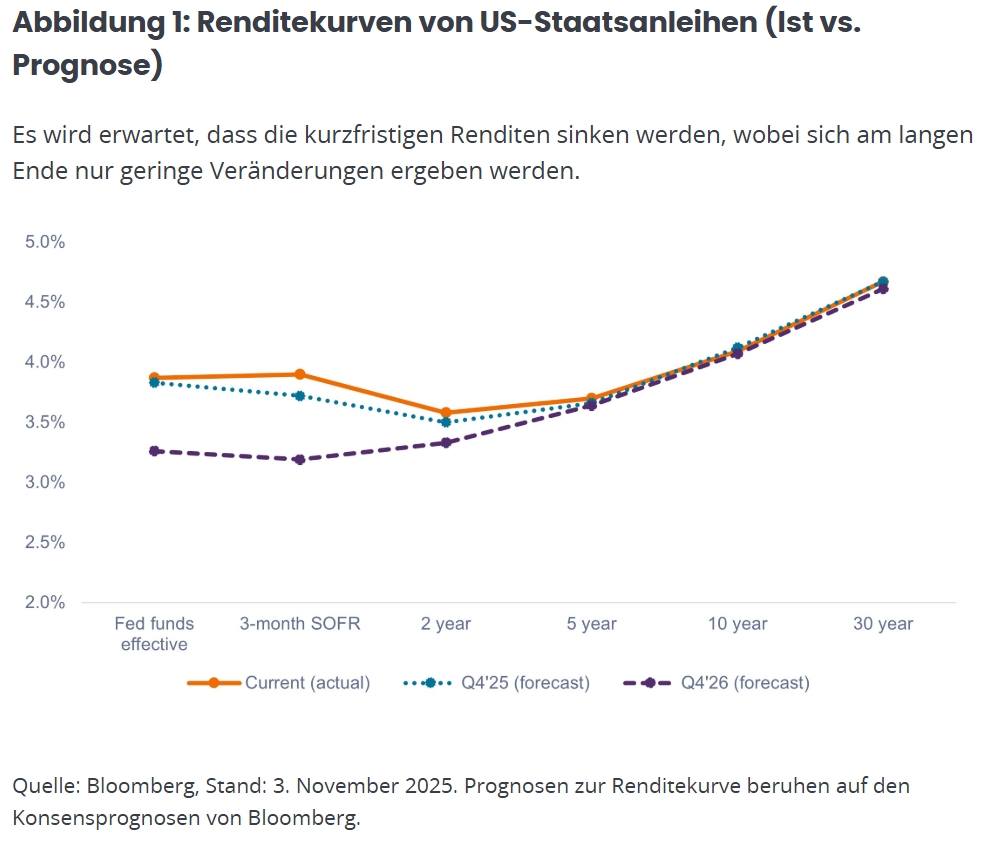

Die langfristigen Renditen könnten sich zwar weiter gut entwickeln, der Markt geht jedoch davon aus, dass dies nicht der Fall sein wird, es sei denn, wir geraten in eine Rezession oder die Inflation geht viel stärker als erwartet zurück. Wie Abbildung 1 zeigt, werden die kurzfristigen Renditen voraussichtlich im nächsten Jahr sinken, wobei sich die Renditen 10-jähriger und 30-jähriger Staatsanleihen kaum verändern werden.

Was bedeutet das für Anleger und welche Optionen haben Anleger für kurze Laufzeiten?

Lesen Sie hier den vollständigen Artikel mit den Expertenmeinungen unseres Teams.